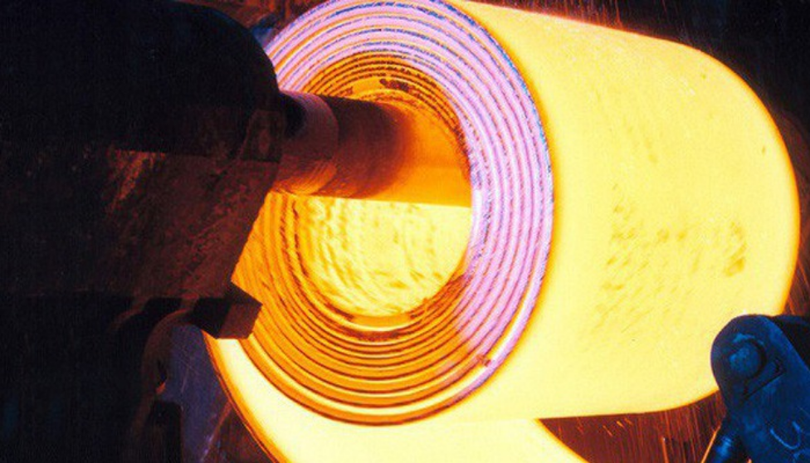

Lo ngại trước nguy cơ thép giá rẻ của Trung Quốc có thể tràn vào Việt Nam do tác động của chiến tranh thương mại Mỹ - Trung, Bộ Tài chính đã ngay lập tức có “hành động” để “bảo vệ” thị trường trong nước bằng việc đề xuất tăng thuế nhập khẩu ưu đãi thông thường (MFN) đối với thép cuộn cán nóng (HRC) nhóm 72.08 từ 0% lên 5%.

Tuy nhiên, theo phản ánh từ Hiệp hội thép Việt Nam (VSA) và một số doanh nghiệp thép trong nước, biện pháp này không những không hạn chế được, mà còn làm gia tăng thêm lượng thép nhập từ Trung Quốc. Đồng thời làm giảm tính cạnh tranh lành mạnh của thị trường thép Việt Nam, tạo cơ hội cho độc quyền thị trường.

Cơ sở để tăng thuế

Nêu lý do tăng thuế nhập khẩu thép, tại công văn 8745/BTC-CST xin ý kiến dự thảo Nghị định sửa đổi Nghị định 125/2017/NĐ-CP về biểu thuế xuất khẩu, biểu thuế nhập khẩu ưu đãi, danh mục hàng hóa và mức thuế tuyệt đối, thuế hỗn hợp, thuế nhập khẩu ngoài hạn ngạch thuế quan, Bộ Tài chính cho rằng, cuộc chiến thương mại Mỹ - Trung đang làm dấy lên lo ngại về việc thép giá rẻ Trung Quốc có thể tràn vào Việt Nam, kéo theo giá thép trên thị trường giảm mạnh. Điều này khiến nhà máy sản xuất thép lớn nhất Việt Nam đang cân nhắc tạm dừng kế hoạch triển khai lò cao số 3.

Bên cạnh đó, mỗi năm Việt Nam nhập khẩu hơn 8 triệu tấn HRC, trong đó 40% là nhập từ Trung Quốc. Chính vì vậy, nếu không có thuế nhập khẩu đánh vào mặt hàng, thép cán cuộn giá rẻ sẽ từ Trung Quốc tiếp tục tràn vào Việt Nam sẽ gây bất ổn thị trường thép Việt Nam. Trên cơ sở đó, Bộ Tài chính đề xuất điều chỉnh tăng thuế nhập khẩu ưu đãi MFN đối với các mặt hàng thép cuộn cán nóng thuộc nhóm 72.08 từ 0% lên 5%.

Liên quan đến năng lực sản xuất trong nước, Bộ Tài chính cho biết, theo thông tư 01/2018/TT-BKHĐT của Bộ Kế hoạch và Đầu tư, hiện nay Việt Nam đã sản xuất được một số mặt hàng HRC thuộc nhóm 72.08, gồm các mặt hàng thép cán phẳng, dạng cuộn, cán nóng, đã ngâm, tẩy, gỉ thuộc các mã hàng 72.08.26.00, 72.08.27.90; thép cán phẳng, dạng cuộn, cán nóng/loại khác thuộc các mã 72.08.36.00, 72.08.37.00, 72.08.38.00, 72.08.39.00 và thép cán nóng dạng không cuộn thuộc các mã 72.08.53.00, 72.08.39.00.

Theo báo cáo của VSA nêu tại công văn 47A/2019/HHTVN, năng lực sản xuất HRC của các DN trong nước tính đến tháng 12/2018 đạt 3,4 triệu tấn/năm (đạt 86% công suất thiết kế, công suất thiết kế là 4 triệu tấn/năm). Trong khi đó, nhu cầu tiêu thụ HRC trong nước khoảng gần 11 triệu tấn/năm. Như vậy, năng lực sản xuất trong nước mới đáp ứng khoảng gần 31% nhu cầu.

Dự kiến cuối năm 2019, con số này sẽ tăng lên 50 - 60% khi nhà máy của công ty Hòa Phát tại Dung Quất, Quảng Ngãi và của công ty Formosa đi vào hoạt động. Tuy nhiên, các doanh nghiệp vẫn phải nhập khẩu thép cán nóng để sản xuất thép cán nguội phục vụ nhu cầu trong nước và xuất khẩu.

Về tác động tới ngân sách Nhà nước, theo tính toán của Bộ Tài chính, việc tăng MFN từ 0% lên 5% sẽ làm tăng thu ngân sách Nhà nước với số thuế nhập khẩu tăng là 137,15 triệu USD (tương đương 3.152 tỷ đồng). Tuy nhiên, khi tăng thuế lên 5%, các doanh nghiệp sẽ tìm nguồn nhập khẩu từ các nước có thuế suất ưu đãi đặc biệt 0% như Trung Quốc, ASEAN và Hàn Quốc. Vì vậy, số thu ngân sách nhà nước thực tế sẽ thấp hơn con số tính toán nêu trên.

Ngoài ra, Bộ Tài chính cũng cho rằng, việc tăng thuế sẽ tạo ra sự dịch chuyển thương mại sang các nước có ký hiệp định thương mại tự do với Việt Nam để hưởng thuế suất 0%. Tuy nhiên, để đủ điều kiện áp dụng thuế suất 0%, các doanh nghiệp sẽ phải tốn thêm chi phí xin giấy chứng nhận xuất xứ và tìm đối tác nhập khẩu mới. Vì vậy, việc điều chỉnh tăng thuế suất lên 5% sẽ có tác động đến chi phí nhập khẩu của doanh nghiệp …

"Trăm dâu lại đổ đầu doanh nghiệp"

Phản hồi về đề xuất tăng thuế, trong công văn 46/2019/HHTVN gửi Bộ Tài chính, Bộ Công Thương, Phòng Thương mại và Công nghiệp Việt Nam, VSA nêu rõ, việc tăng MFN với thép HRC nhóm 72.08 không những không hạn chế được mà còn tạo cơ hội gia tăng lượng thép Trung Quốc tràn vào Việt Nam.

Phân tích cụ thể hơn, VSA cho rằng, Trung Quốc và Việt Nam đều tham gia Hiệp định Thương mại hàng hóa ASEAN - Trung Quốc (ACFTA) nên HRC nhóm 72.08 từ Trung Quốc nhập vào Việt Nam được hưởng thuế suất ưu đãi đặc biệt 0% theo hiệp định này. Do đó, nếu tăng MFN từ 0% lên 5% thì HRC nhóm 72.08 của Trung Quốc sẽ vẫn được nhập khẩu vào Việt Nam với thuế suất 0% theo ACFTA.

Số liệu thống kê 5 tháng đầu năm 2019 cho thấy, Việt Nam nhập khẩu HRC từ Trung Quốc chiếm 35%, tiếp theo là Ấn Độ và Đài Loan chiếm 32% tổng lượng nhập khẩu, còn lại là từ các nước khác. Nếu theo đề xuất tăng MFN của Bộ Tài chính, lượng HRC nhập khẩu từ Ấn Độ, Đài Loan, Brazil…sẽ phải chịu mức MFN là 5% thay vì 0% như hiện nay (do Việt Nam chưa có FTA với những nước này hoặc đã ký nhưng không cam kết thuế nhập khẩu ưu đãi), dẫn đến không cạnh tranh được với thép Trung Quốc.

Khi đó lượng HRC nhập khẩu từ Trung Quốc sẽ chiếm tỷ trọng ít nhất 70-80% tổng lượng HRC nhập khẩu vào Việt Nam. Như vậy, việc tăng MFN đối với HRC nhóm 72.08 không những không đạt được mục tiêu ngăn chặn thép Trung Quốc, mà vô hình chung lại ngăn chặn các nguồn nhập khẩu hợp lý từ các thị trường khác như Ấn Độ, Đài Loan, Brazil.

Hơn nữa, việc tăng MFN sẽ gây thêm khó khăn cho các doanh nghiệp sản xuất cán nguội, tôn mạ và ống thép trong bối cảnh các ngành sản xuất này đang gặp khó khăn. Trong 7 tháng năm 2019, tình hình sản xuất kinh doanh của các doanh nghiệp sản xuất cán nguội, tôn mạ và ống thép giảm khoảng 5% so với cùng kỳ năm 2018. Hầu hết doanh nghiệp các ngành này đã phải cắt giảm sản xuất, dừng dây chuyền, giảm lao động, chỉ đang hoạt động khoảng 60% công suất thiết kế, nhiều doanh nghiệp đến nay vẫn đang trong tình trạng thua lỗ.

Đó là một phần hệ quả mà các doanh nghiệp sản xuất cán nguội, tôn mạ và ống thép đang phải gánh chịu từ hàng rào phòng vệ thương mại của nhiều nước trên thế giới đến những chiêu trò cạnh tranh không lành mạnh của các sản phẩm tương tự nhập khẩu vào Việt Nam (dưới hình thức tạm nhập tái xuất…).

Do đó, VSA cho rằng, nếu tăng thuế MFN thì các doanh nghiệp sản xuất cán nguội, tôn mạ và ống thép còn phải đối mặt thêm với những khó khăn nữa. Cụ thể, làm hạn chế nguồn cung nhập khẩu trong khi sản lượng sản xuất trong nước chưa đáp ứng nhu cầu.

Hiện nay nhu cầu vào khoảng 10 - 11 triệu tấn/năm, nhưng công suất sản xuất thép cán nóng nội địa chỉ khoảng 4 triệu tấn/năm, mới đáp ứng được khoảng 30% nhu cầu. Bên cạnh đó, việc tăng thuế sẽ làm giảm năng lực cạnh tranh của ngành sản xuất thép trong nước.

Một điểm đáng chú ý được nêu trong văn bản của VSA, hiện nay doanh nghiệp sản xuất HRC trong nước đang có thị trường tiêu thụ thuận lợi nên chưa cần thiết phải tăng MFN để hỗ trợ.

Hơn nữa, Việt Nam cũng chỉ mới sản xuất được một vài mặt hàng HRC trong nhóm 72.08 và năng lực sản xuất cũng chưa đáp ứng được nhu cầu, kể cả khi dự án thép Dung Quất cho ra sản phẩm thì ngành sản xuất Việt Nam cũng chỉ đáp ứng khoảng 60% nhu cầu nội địa.

Chính vì thế, việc tăng MFN làm giảm khả năng cạnh tranh của đa số doanh nghiệp sản xuất tôn mạ. Thậm chí, điều này có thể làm thị trường HRC nội địa xáo trộn và tác động tiêu cực đến định hướng phát triển của ngành thép Việt Nam…

Từ những phân tích trên, VSA cho rằng, trong giai đoạn hiện nay không điều chỉnh tăng MFN từ 0% lên 5% đối với HRC nhóm 72.08. Đồng thời, chưa áp dụng bất kỳ biện pháp phòng vệ thương mại nào đối với mặt hàng HRC nhóm 72.08.

“Bộ Tài chính cần xem xét, nghiên cứu và giữ nguyên mức MFN đối với HRC như Nghị định 125/2017/NĐ-CP để đảm bảo sự phát triển, môi trường cạnh tranh lành mạnh của ngành thép Việt Nam”, VSA kiến nghị.